Qu’est-ce que l’indice de volatilité de Cboe (VIX) ?

Créé par le Cboe Global Markets (initialement connu sous le nom de Chicago Board Options Exchange (CBOE)), le Cboe Volatility Index, ou VIX, est un indice de marché en temps réel qui représente les attentes du marché en matière de volatilité prévisionnelle à 30 jours. Dérivé des prix des options sur l’indice S&P 500, il fournit une mesure du risque de marché et des sentiments des investisseurs. Il est également connu sous d’autres noms comme « Fear Gauge » ou « Fear Index ». Les investisseurs, les analystes de recherche et les gestionnaires de portefeuille se tournent vers les valeurs VIX pour mesurer le risque de marché, la peur et le stress avant de prendre des décisions d’investissement.

Le Cboe Volatility Index, ou VIX, est un indice de marché en temps réel qui représente les attentes du marché en matière de volatilité pour les 30 jours à venir.

Les investisseurs utilisent le VIX pour mesurer le niveau de risque, de crainte ou de stress sur le marché lorsqu’ils prennent des décisions d’investissement.

Les traders peuvent également négocier le VIX en utilisant une variété d’options et de produits négociés en bourse, ou utiliser les valeurs du VIX pour évaluer les produits dérivés.

Comment fonctionne le VIX ?

Pour les instruments financiers comme les actions, la volatilité est une mesure statistique du degré de variation de leur prix de négociation observé sur une période de temps. Le 27 septembre 2018, les actions de Texas Instruments Inc. (TXN) et Eli Lilly & Co. (LLY) ont clôturé autour de niveaux de prix similaires de 107,29 $ et 106,89 $ par action, respectivement. Toutefois, un examen de leurs mouvements de prix au cours du dernier mois (septembre) indique que TXN (graphique bleu) a connu des fluctuations de prix beaucoup plus importantes que celles de LLY (graphique orange). TXN a connu une plus grande volatilité que LLY au cours de la période d’un mois.

L’extension de la période d’observation à trois mois (de juillet à septembre) inverse la tendance : La fourchette de variation des prix de LLY était beaucoup plus large que celle de TXN, ce qui est complètement différent de l’observation précédente effectuée sur un mois. LLY a eu une plus grande volatilité que TXN au cours de la période de trois mois

La volatilité tente de mesurer une telle ampleur des mouvements de prix qu’un instrument financier subit sur une certaine période de temps. Plus les variations de prix sont spectaculaires pour cet instrument, plus le niveau de volatilité est élevé, et vice versa.

Comment la volatilité est-elle mesurée ?

La volatilité peut être mesurée à l’aide de deux méthodes différentes. La première consiste à effectuer des calculs statistiques sur les prix historiques au cours d’une période donnée. Ce processus implique le calcul de divers chiffres statistiques, comme la moyenne, la variance et enfin l’écart type sur les ensembles de données des prix historiques. La valeur de l’écart-type qui en résulte est une mesure du risque ou de la volatilité. Dans les tableurs comme MS Excel, elle peut être directement calculée à l’aide de la fonction STDEVP() appliquée à la fourchette des prix des actions. Toutefois, la méthode de l’écart type repose sur de nombreuses hypothèses et peut ne pas être une mesure précise de la volatilité. Comme elle est basée sur des prix passés, le chiffre qui en résulte est appelé « volatilité réalisée » ou « volatilité historique (HV) ». Pour prévoir la volatilité future pour les X prochains mois, une approche couramment suivie consiste à la calculer pour les X derniers mois et à s’attendre à ce que le même schéma suive.

La deuxième méthode pour mesurer la volatilité consiste à déduire sa valeur telle qu’elle est impliquée par les prix des options. Les options sont des instruments dérivés dont le prix dépend de la probabilité que le prix actuel d’une action donnée évolue suffisamment pour atteindre un niveau donné (appelé prix d’exercice ou prix d’exercice). Par exemple, disons que l’action IBM se négocie actuellement à un prix de 151 dollars par action. Il existe une option d’achat sur IBM avec un prix d’exercice de 160 $ et une échéance d’un mois. Le prix d’une telle option d’achat dépendra de la probabilité perçue par le marché que le cours de l’action IBM passe du niveau actuel de 151 $ à un niveau supérieur au prix d’exercice de 160 $ dans le mois qui reste avant l’expiration. Comme la possibilité que de telles variations de prix se produisent dans un délai donné est représentée par le facteur de volatilité, diverses méthodes d’évaluation des options (comme le modèle de Black Scholes) incluent la volatilité comme paramètre d’entrée intégral. Étant donné que les prix des options sont disponibles sur le marché libre, ils peuvent être utilisés pour calculer la volatilité du titre sous-jacent (en l’occurrence, une action IBM).

Cette volatilité, telle qu’elle est implicite ou déduite des prix du marché, est appelée « volatilité implicite (IV) » prospective.

Bien qu’aucune de ces méthodes ne soit parfaite, car elles ont toutes deux leurs propres avantages et inconvénients ainsi que des hypothèses sous-jacentes variables, elles donnent toutes deux des résultats similaires pour le calcul de la volatilité qui se situe dans une fourchette étroite.

Extension de la volatilité au niveau du marché

Dans le monde des investissements, la volatilité est un indicateur de l’ampleur (ou de la faiblesse) de la variation du prix d’une action, d’un indice sectoriel ou d’un indice de marché, et elle représente le degré de risque associé à un titre, un secteur ou un marché particulier. L’exemple ci-dessus de TXN et LLY peut être étendu au niveau sectoriel ou au niveau du marché. Si la même observation est appliquée aux mouvements de prix d’un indice sectoriel, par exemple l’indice bancaire du NASDAQ (BANK) qui comprend plus de 300 actions du secteur bancaire et des services financiers, on peut évaluer la volatilité réalisée de l’ensemble du secteur bancaire. En l’étendant aux observations des prix de l’indice plus large du niveau du marché, comme l’indice S&P 500, on obtient un aperçu de la volatilité du marché plus large. Des résultats similaires peuvent être obtenus en déduisant la volatilité implicite des prix des options de l’indice correspondant.

Le fait de disposer d’une mesure quantitative standard de la volatilité permet de comparer facilement les mouvements de prix possibles et le risque associé aux différents titres, secteurs et marchés.

L’indice VIX est le premier indice de référence introduit par Cboe pour mesurer l’anticipation de la volatilité future du marché. Étant un indice prospectif, il est construit en utilisant les volatilités implicites des options sur l’indice S&P 500 (SPX) et représente l’anticipation du marché de la volatilité future à 30 jours de l’indice S&P 500 qui est considéré comme l’indicateur avancé du marché boursier américain au sens large. Introduit en 1993, l’indice VIX est aujourd’hui un indicateur établi et reconnu mondialement de la volatilité du marché boursier américain. Il est calculé en temps réel sur la base des cours en direct de l’indice S&P 500. Les calculs sont effectués et les valeurs sont relayées pendant 3 heures du matin CT et 9 heures 15 CT, et entre 9 heures 30 CT et 16 heures 15 CT. Cboe a commencé à diffuser l’indice VIX en dehors des heures de négociation aux États-Unis en avril 2016.1

Calcul des valeurs de l’indice VIX

Les valeurs de l’indice VIX sont calculées à l’aide des options SPX standard de Cboe-traded (qui expirent le troisième vendredi de chaque mois) et des options SPX hebdomadaires (qui expirent tous les autres vendredis). Seules les options SPX dont la période d’expiration est comprise entre 23 et 37 jours sont prises en compte.1

Bien que la formule soit mathématiquement complexe, elle fonctionne théoriquement comme suit. Elle estime la volatilité attendue de l’indice S&P 500 en agrégeant les prix pondérés de plusieurs options de vente et d’achat SPX sur une large gamme de prix d’exercice. Toutes ces options admissibles doivent avoir des cours acheteur et vendeur non nuls valables qui représentent la perception du marché quant aux prix d’exercice des options qui seront touchées par les actions sous-jacentes pendant le temps restant avant l’expiration. Pour des calculs détaillés avec exemple, on peut se référer à la section « Calcul de l’indice VIX » : Step-by-Step » du livre blanc sur le VIX.

Évolution du VIX

À son origine, en 1993, le VIX a été calculé comme une mesure pondérée de la volatilité implicite de huit options d’achat et de vente de S&P 100 à la monnaie, lorsque le marché des produits dérivés avait une activité limitée et était en phase de croissance. Alors que les marchés des produits dérivés arrivaient à maturité, dix ans plus tard, en 2003, Cboe s’est associé à Goldman Sachs et a mis à jour la méthodologie pour calculer le VIX différemment. Il a alors commencé à utiliser un ensemble d’options plus large basé sur l’indice S&P 500, une expansion qui permet d’avoir une vision plus précise des attentes des investisseurs sur la volatilité future du marché. Elle a ensuite adopté une méthodologie qui reste en vigueur et qui est également utilisée pour calculer diverses autres variantes de l’indice de volatilité1.

Exemple concret du VIX

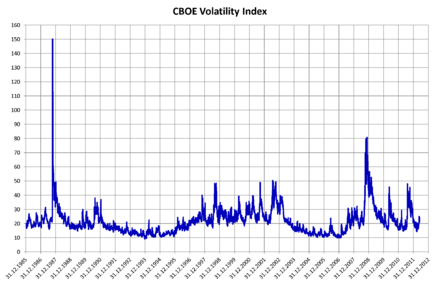

La valeur de la volatilité, la peur des investisseurs et les valeurs de l’indice VIX augmentent lorsque le marché est en baisse. L’inverse est vrai lorsque le marché avance – les valeurs de l’indice, la peur et la volatilité diminuent.

Une étude comparative en situation réelle des records passés depuis 1990 révèle plusieurs cas où le marché global, représenté par l’indice S&P 500 (graphique orange) a connu un pic entraînant les valeurs du VIX (graphique bleu) à la baisse à peu près au même moment, et vice versa.

Il faut également noter que le mouvement du VIX est beaucoup plus important que celui observé dans l’indice. Par exemple, lorsque le S&P 500 a baissé d’environ 15 % entre le 1er août 2008 et le 1er octobre 2008, la hausse correspondante du VIX a été de près de 260 %.

En termes absolus, les valeurs du VIX supérieures à 30 sont généralement liées à une grande volatilité résultant d’une augmentation de l’incertitude, du risque et de la peur des investisseurs. Les valeurs du VIX inférieures à 20 correspondent généralement à des périodes stables et sans stress sur les marchés.

Comment négocier le VIX?

L’indice VIX a ouvert la voie à l’utilisation de la volatilité comme un actif négociable, bien que par le biais de produits dérivés. Cboe a lancé le premier contrat à terme négocié en bourse basé sur l’indice VIX en mars 2004, qui a été suivi par le lancement des options VIX en février 2006.1 Ces instruments liés à l’indice VIX permettent une exposition à la volatilité pure et ont créé une nouvelle classe d’actifs. Les négociants actifs, les grands investisseurs institutionnels et les gestionnaires de fonds spéculatifs utilisent les titres liés au VIX pour diversifier leur portefeuille, car les données historiques montrent une forte corrélation négative entre la volatilité et les rendements boursiers – c’est-à-dire que lorsque les rendements boursiers baissent, la volatilité augmente et vice versa.

Outre l’indice VIX standard, Cboe propose plusieurs autres variantes pour mesurer la volatilité générale du marché. Parmi les autres indices similaires, citons l’indice de volatilité à court terme de Cboe (VXSTSM) – qui reflète la volatilité attendue sur 9 jours de l’indice S&P 500, l’indice de volatilité sur 3 mois de Cboe S&P 500 (VXVSM) et l’indice de volatilité sur 6 mois de Cboe S&P 500 (VXMTSM). Les produits basés sur d’autres indices de marché comprennent l’indice de volatilité Nasdaq-100 (VXNSM), l’indice de volatilité DJIA de l’OCEP (VXDSM) et l’indice de volatilité Russell 2000 de l’OCEP (RVXSM).1 Les options et les contrats à terme basés sur le RVXSM peuvent être négociés sur les plateformes de l’OCEP et de la CFE, respectivement.

Comme pour tous les indices, il n’est pas possible d’acheter directement le VIX. Les investisseurs peuvent plutôt prendre position sur le VIX par le biais de contrats à terme ou d’options, ou par le biais de produits négociés en bourse (ETP) basés sur le VIX. Par exemple, le FNB ProShares VIX Short Term Futures (VIXY), le FNB iPath Series B S&P 500 VIX Short Term Futures (VXXB) et le FNB VelocityShares Daily Long VIX Short-Term (VIIX) sont de nombreuses offres de ce type qui suivent certains indices VIX-variants et prennent des positions sur des contrats à terme liés.

Les traders actifs qui emploient leurs propres stratégies de négociation ainsi que des algorithmes avancés utilisent les valeurs du VIX pour fixer le prix des produits dérivés qui sont basés sur des actions à bêta élevé. Le bêta représente l’écart entre le prix d’une action donnée et l’évolution d’un indice de marché plus large. Par exemple, une action ayant un bêta de +1,5 indique qu’elle est théoriquement 50 % plus volatile que le marché. Les opérateurs qui parient sur des options sur des actions ayant un bêta aussi élevé utilisent les valeurs de volatilité du VIX dans des proportions appropriées pour fixer correctement le prix de leurs opérations sur options.